【更新!選擇權保證金為什麼分A值B值?選擇權保證金怎麼算?選擇權保證金初階班:選擇權賣方單一部位保證金計算公式試算範例】

期交所公告的保證金你都看懂了嗎~選擇權保證金有分AB值??

先來看一眼 選擇權的算數公式吧!

單一部位選擇權賣方保證金=權利金市值+MAXIMUM(A值-價外值, B值)

數學公式一點都不難~讓我們來拆解它!!了解它~![]()

![]() 權利金市值=選擇權點數*50

權利金市值=選擇權點數*50

![]() MAXIMUM指的就是(A值-價外值, B值)內的兩個數值 A值-價外值 or B值 兩者擇一"取最大值"

MAXIMUM指的就是(A值-價外值, B值)內的兩個數值 A值-價外值 or B值 兩者擇一"取最大值"

![]() 價外值計算如下方表格備註

價外值計算如下方表格備註

| 部位狀況 | 保證金計收方式 | 備註 |

|---|---|---|

| 買進call | 無 | |

| 買進put | ||

| 賣出call | 權利金市值+MAXIMUM (A值-價外值, B值) |

|

| 賣出put |

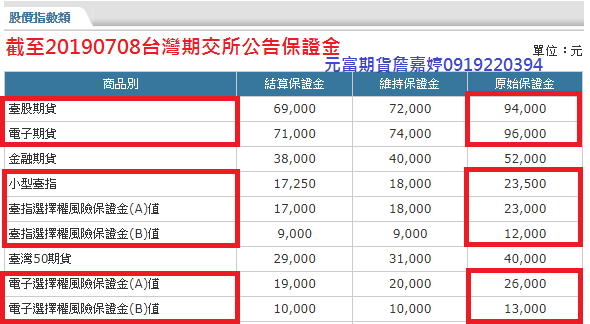

![]() 那A值跟B值是什麼呢? 依期交公告 目前原始保證金:A值23,000元;B值12,000元(截至2019/07/08)

那A值跟B值是什麼呢? 依期交公告 目前原始保證金:A值23,000元;B值12,000元(截至2019/07/08)

![]() 了解最新保證金公告: https://www.taifex.com.tw/cht/5/indexMarging

了解最新保證金公告: https://www.taifex.com.tw/cht/5/indexMarging

恩~@@還是否有如"大平台"一般全部都是我看得懂得字!怎麼無法理解!!!![]()

別怕別怕來舉個例試算一下!馬上一清二楚

以下範例 A值25,000、B值13,000 帶入計算說明

![]() 還記得MAXIMUM指的就是誇號內的兩個數值 ,兩者擇"最大值"下去計算嗎?

還記得MAXIMUM指的就是誇號內的兩個數值 ,兩者擇"最大值"下去計算嗎?

單一部位選擇權賣方保證金公式:

權利金市值+MAXIMUM(A值-價外值, B值)

call價外值: MAXIMUM((履約價格-標的指數價格) ×契約乘數,0)

call價外值: MAXIMUM((履約價格-標的指數價格) ×契約乘數,0) put價外值: MAXIMUM((標的指數價格-履約價格)×契約乘數,0)

put價外值: MAXIMUM((標的指數價格-履約價格)×契約乘數,0)

EX1.賣出買權(Sell Call)

假設目前加權指數 11000點,我們賣一口11200CALL價格 12

CALL價外值

=MAXIMUM((履約價格-標的指數價格) ×契約乘數,0)

=兩者取大數((11200-11000)*50,0)=MAXIMUM(10000,0)=10,000

賣一口call保證金

=12*50+MAXIMUM(25,000-10,000,13000)=600+MAXIMUM(15,000,13,000)=600+15,000=15,600元

EX2.賣出賣權(Sell Put)

假設目前加權指數 11000點,我們賣一口10800put價格 46

Put價外值

=MAXIMUM((標的指數價格-履約價格) ×契約乘數,0)

=兩者取大數((11000-10800)*50,0)=MAXIMUM(10,000,0)=10,000

賣一口保證金

=46*50+MAXIMUM(25,000-10,000,13,000)=2,300+MAXIMUM(15,000,13,000)=2,300+15,000=17,300元

|

低流動性商品

|

低流動性月份

|

保證金加收比率

|

|

臺股股價指數期貨類共七項(臺指期貨、電子期貨、金融期貨、小型臺指期貨、台灣50期貨、櫃買期貨、非金電期貨)

|

以到期交割月份為三個最近月份「以外」之契約

|

原始保證金加收20%

|

|

除臺股股價指數類之其他期貨契約

|

到期交割月份為二個最近月份「以外」之契約

|

原始保證金加收20%

|

|

臺指選擇權

|

履約價格為「價外」500點以上未滿1000點者

|

原始保證金(A、B值),加收20%

|

|

履約價格超過「價外」1000點者

|

原始保證金(A、B值),加收50%

|

|

|

其他選擇權

|

所有月份

|

原始保證金(A、B值),加收20%

|

留言列表

留言列表